来自Digitimes的消息,硅晶圆报价季季涨,环球晶订单能见度到2020年。

2017年半导体硅晶圆市况反转,供不应求推升报价飙涨,由于合计占有全球92%市占的前五大供应商均未见新设厂房、扩充产能计划,使得硅晶圆供货紧俏问题至少在未来2年将难以解决。

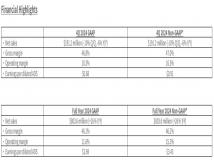

环球晶位居全球第三大,近年市占率大幅跃升至17%,因购并策略奏效,包括2012年买下日厂Covalent,以及2016年购并美商Sun Edison,迅速扩大12寸硅晶圆版图。环球晶2017年合并营收为新台币462.13亿元,年增150.8%,税后净利达52.75亿元,较2016年大增461.4%;环球晶2018年首季合并营收139.10亿元,季增11.8%,年增31.5%。

环球晶董事长徐秀兰表示,2018年6、8及12寸硅晶圆价格将持续扬升,首季涨幅更高于2017年第4季,按现有供需状况与合约估算,2019年价格将持续上升,整体订单能见度已至2020年,预订产能已过半,乐观看待未来3年业绩增长动能。

过去10年,半导体硅晶圆因供于求,使得价格不断走跌,长年属于买方市场,然在2017年初起情势出现大反转。据了解,由于车用电子、物联网、存储器、人工智能与加密货币等应用爆发,推升半导体需求大增。

但合计占有全球逾9成市占的全球前五大企业,并未有扩充产能计划,使得硅晶圆市况由生产过剩转为供不应求,带动报价大幅走高。全球前五大厂为日本信越半导体、日本胜高、环球晶、德国Silitronic、韩国乐金(LG)等。

目前环球晶12寸硅晶圆单月产能约75万片、8寸硅晶圆单月产能约120万片,而6寸及6寸以下硅晶圆单月产能逾100万片。徐秀兰指出,在营收比重方面,2017年8寸及12寸占整体营收比重均是4成多,6寸等其它则在2成内,2018年随着8寸、12寸出货与价格持续增加带动下,营收比重将持续增加,6寸及以下硅晶圆出货则是会逐步萎缩,预期毛利率将有所改善。

对于硅晶圆缺货涨价问题,徐秀兰表示,目前并未达严重缺货状况,而是较为吃紧,还没有晶圆厂是因为拿不到货而无法生产的情形发生,但因为五大硅晶圆业者不愿冒险扩充产能,且产业进入门槛高,因此供需紧俏问题暂难纾解。

环球晶对于客户下单与库存状况也相当关注谨慎,供应多以合约客户为主,约期1~4年都有,由此可明确掌握环球晶未来营运表现,将供需失衡风险降至最低。徐秀兰也坦言,硅晶圆需求不断扬升,但全球8寸与12寸硅晶圆每月出货量增加有限,环球晶也尽全力在现有8寸与12寸厂区挤出产能,整体而言,由于需求强劲,2018年6、8及12寸硅晶圆价格都将较2017年上涨,2019年保持涨势。订单能见度已至2020年,一半以上产能完全可确定订单,未来3年营运动能可期,不过仍须关注汇率波动。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。