在视频和类似视频数据的存储和管理方面处于领先地位。

昆腾宣布了截至2019年9月30日的第二季度财务业绩。

“ 我们的战略转型在第二季度加速,因为我们报告了两位数的收入增长,利润率增长,并且不包括非经常性项目,运营费用的持续减少,所有这些导致了持续的盈利能力,”董事长兼首席执行官Jamie Lerner评论道。。“ 我们持续的支出足以抵销在研发方面的增量投资,从而支持最新发布的产品以及我们未来的产品线。我们在视频和类似视频数据的存储和管理方面处于公认的行业领导者的有利地位,并且这种加速趋势将为昆腾未来的盈利增长提供支持。”

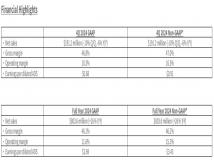

2FQ20与1FQ20

- 收入为1.058亿美元,较20财年第一季度的8,990万美元增长了18%。

- 毛利润为4,350万美元,或毛利率为41.1%,而20 财年第一季度的毛利润为3,550万美元,或毛利率为39.5%。毛利率同比提高,主要是由于一系列产品的成本降低以及销售组合偏向利润更高的产品线。

- 总运营支出为3930万美元,占收入的37%,相比之下,19财年第二季度为3890万美元,占收入的43%。销售,一般和管理费用下降5%至2920万美元,而19财年第二季度为3080万美元。研发费用为940万美元,较19财年第二季度的790万美元增长了19%。

- 不计非经常性费用,股票补偿和重组费用,调整后的净收入为510万美元,合稀释后每股收益0.11美元,而19财年第二季度的调整后净亏损为(5.6)百万美元,合稀释后每股收益(0.16美元)。

- 经调整EBITDA从2018财年第二季度的240万美元增长1,030万美元至1,270万美元。

FY20与FY19

- 收入为2.114亿美元,在20财年的前六个月增长了7%,而去年同期为1.974亿美元。

- 2020财年前六个月的毛利润为8930万美元,或毛利率42.3%,而去年同期为毛利润8190万美元或41.5%。毛利率同比提高,主要是由于一系列产品的成本降低以及销售组合偏向利润更高的产品线。

- 2020财年前六个月的总运营支出为8,240万美元,占收入的39%,而去年同期为8,960万美元,占收入的45%。2020财年前六个月的销售,一般和管理费用下降了8%,至6,360万美元,而去年同期为6,930万美元。2020财年前六个月的研发费用为1,770万美元,较去年同期的1,610万美元增长了10%。

- 不计非经常性费用,股票薪酬和重组费用,2020财年前六个月的调整后净收入为1,050万美元,或摊薄后每股收益0.24美元,而调整后净亏损为(3.3)百万美元或(0.09)美元去年同期的每股摊薄收益。

- 2020财年前六个月的调整后EBITDA增加了1,620万美元,至2,580万美元,而去年同期为960万美元。

截至2019年9月30日的资产负债表和流动性

- 截至2019年9月30日,现金和现金等价物为600万美元,而截至2019年3月31日,现金和现金等价物为1,080万美元。这些金额不包括公司信贷协议下的500万美元限制性现金。

- 截至2019年9月30日,未偿还的长期债务为1.536亿美元,其中未摊销的债务发行成本为1,550万美元,长期债务的当期部分为170万美元。相比之下,截至2019年3月31日,未偿债务为1.456亿美元,扣除未摊销的债务发行成本1,730万美元和长期债务的当期部分170万美元。从2019年3月31日起,长期债务增加,主要是由于在2019年9月30日从循环信贷融通中借款700万美元,以满足短期营运资金需求。

- 20财年第2季度的总利息支出为630万美元。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。