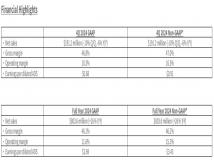

该公司目前仍处于持续亏损当中,其近三财年其营收分别为4980万美元、8600万美元与1.251亿美元,而三年的净亏损额则分别为6970万美元、1.01亿美元与1.058亿美元。

虚拟化存储方案初创企业Tintri公司已经提交其首轮公开募股之相关申报文件。

此次提交的资料显示,该公司希望能够通过上市筹集1亿美元资金。

为何选择如此有限的融资水平?文件当中解释称,该公司目前仍处于持续亏损当中,其近三财年其营收分别为4980万美元、8600万美元与1.251亿美元,而三年的净亏损额则分别为6970万美元、1.01亿美元与1.058亿美元。此份文件亦指出,该公司截至目前已经“累计亏损约3.337亿美元”。

IPO文件必须以客观方式对企业的运营前景作出评估,因此Tintri方面在这份申请当中列举了十家主要竞争对手——具体包括EMC、NetApp、戴尔、HDS、HPE、IBM、VMware、Nimble、Nutanix以及Pure Storage。该公司同时表示,虽然自身拥有诸多潜在优势,但在市场运营当中仍可能遭遇困境。文件还提到了上述“亏损经历”,并针对未来运营态势的不可预测性发布了数项警告。除此之外,由于公司在上市之后可能需要扩大人员招聘与基础设施规模,因此“运营费用在可预见的未来将会大幅增加”。而这还是已经考虑到时澳大利亚分支机构裁撤之后的情况。

考虑到上述状况,我们认为Tintri公司的股票恐怕很难激起投资者们的关注与追捧。

当然,好消息是Tintri公司认为其拥有总额达数十亿美元的市场发展机遇——包括虚拟化存储、全闪存阵列以及数据保护专用一级阵列等,这些业务也确实在不断增长当中。该公司同时认定,其解决方案将有利于吸引更多混合云买家。

这些问题都将在未来一个月到六个星期之内迎来实际答案——一般来讲,IPO文件提交与实际股票上市之间的间隔正是四到六周时间。

如果Tintri公司能够顺利实现IPO,那么对于自2011年以来至少已经为其投入2.6亿美元风险投资与私募资本的支持者们而言,其获取回报的日子终于到来。很明显,Tintri方面希望通过股票市场融资的方式快速整理自身资产结构。然而投资者们亦认为,Tintri公司肯定也已经注意到,即使是像Nutanix与Pure这样的热门存储厂商,其在成功完成上市之后仍然会遭遇长期亏损。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。