有知名媒体表示在这项反向合并交易中,实际上将由VMware收购规模大于自身的戴尔,戴尔则可借此上市,无需进行正常的挂牌交易。

美国媒体CNBC报道,个人电脑制造商戴尔DELL有可能被控股公司VMware反向收购,后者目前的市值为600亿美元,此交易将创IT界历史上规模之最。

这是在搞什么?

有知名媒体表示在这项反向合并交易中,实际上将由VMware收购规模大于自身的戴尔,戴尔则可借此上市,无需进行正常的挂牌交易。

前几日,美国知名财经网站TheStreet也刊登了署名为埃里克-约翰萨(Eric Jhonsa)的文章,该文章指出,当前应当是戴尔公司选择再度上市的绝佳时机。

他表示该事并没有这么简单:“要想让戴尔买下该公司目前在VMware中并不持有的20%的股权,这肯定会有很大的难度,因为在过去的两年中,VMware的股价已经呈现了大幅上涨的局面。但是,如果戴尔评估‘战略选项’的目标就是要让该公司更好地长期立足和发展,那么感觉上尽可能多地持有VMware的股权也符合戴尔的利益。”

据消息人士透露,戴尔也有可能采取传统的IPO(首次公开招股)上市方式,但反向合并可令其不必进行新的公开发行交易。戴尔尚未决定采取何种战略选择,目前还在考虑其他几条路线,如开展其他并购交易或收购目前尚未持有的VMware股份等。其中一名消息人士称,戴尔不太可能直接作价出售或出售所持VMware股份。

都是债务惹的祸?

CNBC表示,“在反向并购中,VMware将向戴尔的私人所有者发行股票,然后可以在公开市场上出售股票,让他们从2013年将戴尔公司私有化中获利,并帮助偿还部分500亿美元的债务。”

彭博社前几日发文认为,戴尔在私有化时承担了数十亿美元的债务,后来又收购了EMC公司。

对EMC的收购几乎使公司的债务负担增加了三倍。据彭博社的数据,戴尔在11月3日拥有大约485亿美元的债券和贷款。戴尔在2013年私下发行之前,其债务还不到70亿美元。

现在,美国公司税法的变化可能会让包括戴尔在内的一些公司的借款成本更高,并增加其他开支。这对已经亏损的公司来说是痛苦的。采取再次上市等举措有利于公司募集资金和偿还债务。戴尔发言人拒绝置评。

CreditSights分析师表示:“税制改革让他们陷入了一个难堪的局面,且对他们的去杠杆化计划很有影响。”

除此之外,华尔街见闻此前文章提到,戴尔也在考虑出售或者将其云计算部门Pivotal Software公开上市。据知情人士消息,戴尔去年会见银行家讨论了这种可能,被告知该公司估值达50亿-70亿美元。(Pivotal是一家云软件和服务公司,曾经是VMware,EMC和通用电气公司的合资企业,并在EMC收购后成为戴尔的一部分。)

另一个原因

戴尔的PC和服务器业务目前进展非常顺利,而且也非常稳定,但是,这种格局能否长期保持下去还无法保证。据市场研究公司IDC的数据,在大规模定价机制和稳定的笔记本电脑生产线的帮助之下,戴尔的PC市场份额已经从14.2%增加到2016年的15.7%,2017年又增加到16.1%。在刚刚结束的全球展(CES)上,戴尔的XPS二合一新笔记本电脑系列设备得到了业界的广泛好评,同样得到好评的还有戴尔公司的Mobile Connect软件。

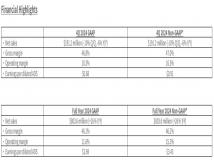

至于戴尔的服务器业务,IDC预计,按照营收所占比例计算,戴尔此项业务的营收已经一年前的15.7%增加到18.1%,而该业务营收也同比增长38%达到30.7亿美元。戴尔自己在报告中称,在去年包含10月的这一财季中,该公司的服务器和网络业务营收同比增长32%,达到38.5亿美元。与此同时,由于英特尔服务器CUP更新的帮助,业界迎来了新一轮的企业产品升级周期,这种升级周期反过来也推动了戴尔业务的增加——这一点与惠普企业和思科等竞争对手不同——业界认为,戴尔会由于这些升级而向云计算业务巨头销售大量的服务器产品,特别会让该公司的ESI(Extreme Scale Infrastructure极限扩展基础设施)部门收益。

但是,在业界普遍看来,向云业务巨头们销售服务器可能是一个低利润的交易。并且,整个PC行业也面临不景气的大环境

除此之外,IDC认为,戴尔的企业存储产品营收所占份额从一年前的21.1%下滑到去年第三季度的18.8%。显然,戴尔的存储业务也陷入困境。

目前,VMware营收每年都在持续增长,但增速已经放缓,2016年销售额同比增长6.7%,相比之下此前六年的增幅则均为两位数。但2016年VMware净利润仍创下历史新高,达12亿美元;而根据该公司作出的业绩预期,2017年净利润将超过这一纪录。

有业内人士表示,反向合并是戴尔及其顾问正在考虑的大胆的战略计划之一,该公司董事会将于下个月召开会议以评估多种选择,其中包括反向合并的很多选择还都处在早期探索阶段。戴尔会把握这个机会吗?

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。