闻泰科技发布公告,收购安世半导体事项已经接近尾声,目前闻泰科技已经完成国内资产交割,并取得对安世半导体58.37%的股权。

★最新公告:2019-11-21 闻泰科技关于境外全资子公司对外提供担保的公告(详见大事公告)

★最新动态:2019-11-21 闻泰科技(600745):收购接近尾声,整合发力持续超预期(详见公司动态)

闻泰科技发布公告,收购安世半导体事项已经接近尾声,目前闻泰科技已经完成国内资产交割,并取得对安世半导体58.37%的股权。

根据并购交易的安排,在闻泰科技取得对安世的控制权后,将通过其指定的境外关联方收购或回购BridgeRootsFund、HuarongCoreWinFund、PacificAllianceFund持有的境外基金JWCapital之LP份额,完成境外部分收购后,闻泰科技合计持有安世半导体79.98%股权。

11月20日,闻泰科技发布关于境外全资子公司对外提供担保的公告称,本次境外LP收购的具体方案为,安世集团取得境外银团贷款后,将向其唯一股东YuchingHoldingLimited(以下简称“裕成控股”)提供借款(以下简称“内部借款”),再由裕成控股将该笔内部借款出借给合肥裕芯控股有限公司之全资境外子公司,由受让方收购境外LP持有的JWCapital的LP财产份额并完成转让价款支付。

安世将向裕成控股提供的内部借款为82,360万美元(包括与境外LP收购相关的收购价款及相关费用),利率不超过LIBOR+3.6%(其中LIBOR按照相应境外银团贷款协议执行),借款期限至2024年8月16日,银团贷款的费用(预计约1,500万美元)由裕成控股支付,前述内部借款及银团贷款费用最终均由裕成控股以从安世集团取得的分红款偿还或支付。

闻泰科技表示,为优化内部借款的成本费用之目的,公司境外全资孙公司WINGTECHGROUP(HONGKONG)LIMITED(以下简称“香港闻泰”)将为裕成控股向安世集团偿还前述内部借款的本金和利息及支付银团贷款费用提供保证担保。

目前,闻泰科技董事会已经审议通过《关于向WINGTECHGROUP(HONGKONG)LIMITED增资的议案》,同意指定其全资孙公司香港闻泰收购WiseRoadCapitalLTD(以下简称“智路资本”)作为GP持有的JWCapital的全部财产份额和相关权益(以下简称“境外GP收购”)并由香港闻泰向智路资本支付《GP资产收购协议》项下的相关转让价款。

但根据开曼法律相关规定,受让GP份额的主体应在开曼注册,因此闻泰科技决定由闻泰通讯股份有限公司在香港设立全资子公司(以下简称“香港SPV”),香港SPV新设一家开曼公司(以下简称“开曼SPV”),并由开曼SPV受让智路资本持有的JWCapital的全部GP财产份额和相关权益并由开曼SPV向智路资本支付《GP资产收购协议》项下的相关转让价款,香港SPV及开曼SPV的注册资本不超过1.5亿美元。

闻泰科技披露,本次收购安世集团境外GP投资份额系实施本次交易方案,本次交易方案已经获公司股东大会审议批准, 并将于12月6日召开临时股东大会审议关于此次担保的议案。

回顾

备受瞩目的中国半导体领域大并购再次迎来重大进展。

3月21日,闻泰科技(SH:600745)当日发布一系列公告,确定了发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案),草案的公告意味着整个交易方案已经尘埃落定,走完股东大会审批流程后即可上报证监会。公告同时还披露,原中茵董事、监事全部退出,张学政和新股东已实现对公司的全面掌控。在5G正式商用的前一年完成此次交易,闻泰科技迎来5G和半导体双翼齐飞的发展良机。

267.9亿元收购安世约80%份额 闻泰科技将成为A股最大半导体公司

草案披露,结合上市公司于2018年9月17日发布的重大现金购买草案及2019年3月2日发布的重大现金购买实施报告,上市公司在收购合肥广芯LP财产份额中已出资金额为58.50亿元且通过合肥中闻金泰债务融资支付对价10.15亿元,本次交易拟支付对价为199.25亿元,合计支付267.90亿元,对应取得裕成控股的权益合计比例约为79.98%(穿透计算后)。裕成控股持有安世集团100%的股份,安世集团持有安世半导体100%的股份。

本次交易标的资产安世半导体安世集团前身为恩智浦的标准产品事业部,拥有60多年的半导体行业专业经验,于2017年初开始独立运营。安世集团为整合器件制造企业(Integrated Device Manufacture,即IDM),相比于专注于单一环节的集成电路设计公司、晶圆加工公司、封装测试公司,其覆盖了半导体产品的设计、制造、封装测试的全部环节。目前安世集团在英国和德国分别拥有一座前端晶圆加工工厂,在中国广东、马来西亚、菲律宾分别拥有一座后端封测工厂,并在荷兰拥有一座工业设备研发中心ITEC,销售网络覆盖全球主要地区。

作为中国目前拥有完整芯片设计、晶圆制造、封装测试的大型垂直半导体(IDM)企业,安世半导体在全球拥有11000名员工,有10000多种热销产品和20000多个客户,包括汽车、通信、消费等领域耳熟能详的国际知名企业,未来在移动通信、智能汽车、物联网等领域都有强劲的增长潜力,发展空间巨大。2018年全年生产总量超过1000亿颗稳居全球前列。

安世过去两年增长35%,远超竞争对手

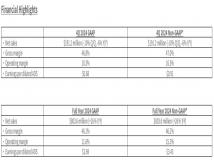

草案披露,2018年安世集团模拟汇总财务报表利润总额及净利润分别为16.7亿元、13.4亿元。剔除资产评估增值的影响后,2018年安世集团模拟利润总额及净利润分别为20.4亿元、16.2亿元。

根据安世半导体官方资料,自2017年2月被中国资本收购以后,安世在两年时间实现收入增长超过 35%,年产能扩产至超过 1000 亿件,市场份额从12%增长到14%,新增1500 多种产品,2018年销售额创历史纪录。安世总裁 Frans Scheper表示:“我们为我们的历史感到自豪,这一历史可以追溯到近百年来飞利浦和恩智浦这样的知名品牌,但现在作为一家独立公司,我们可以追求自己的战略和目标,并实现更高目标。因此,我们正处于到 2021 年成为一家销售额达到20亿美金企业的快速通道上。”

在过去 18个月里,行业经历了普遍的缺货问题。为了解决这个问题,Nexperia在其位于中国广东的工厂大幅扩展了产能,并大幅增加了汉堡和曼彻斯特前道晶圆厂的晶圆产量。Frans Scheper 说:“我们之所以能够增加我们的市场份额,因为我们在合适的时间对新设施进行了投资”,他详细说道,“在过去两年里,产量增长了近 20%。重要的是,Nexperia 制造的大多数产品都超越了汽车标准 AEC-Q100/101 的要求。在这个互联世界中,Nexperia 正在全球范围内与世界各地的公司合作,提供能使这些开拓性的 IC 在实际应用中发挥重要作用的产品。凭借我们坚实的基础,我们现在能够成为一家独立的公司,并提供具有竞争力的高质量元器件及高效服务。”

闻泰科技与安世半导体高度契合,协同发展空间巨大

作为此次并购的发起方,上市公司闻泰科技是全球知名的4G/5G智能终端创新研发平台,业务领域涵盖人工智能(AI)、物联网(IoT)、智能手机、平板电脑、智能硬件、笔记本电脑、汽车电子等智能终端设备的研发设计和智能制造,客户群遍及全球各地,与行业大多数主流品牌保持着深度的合作关系,服务全球大部分国家和地区。闻泰科技服务的客户均为全球主流品牌,已经与除APPle以外的大多数主流品牌建立合作关系并不断深化。

1月25日,闻泰科技发布2018年业绩预告,全年营收创历史最高。根据预告,闻泰科技的2018年净利润预计为0.55亿元到0.80亿元,虽然与去年同期相比有所预减,但在2018年第三季度,闻泰科技营收超过55.8亿元,超过上半年营收总和,创单季度营收的历史最高。第四季度营收再次刷新单季度营收最高值,使下半年及全年营收创历史最高,实现强劲增长。随着众多新客户新机型的陆续上市,预计2019年闻泰科技出货量将超过1亿台。

业内人士认为,闻泰科技和安世半导体在主要业务领域上高度契合。闻泰科技的主要客户为国际知名电子品牌厂商,其产品包括智能手机、IoT、笔记本电脑等,安世半导体所生产的电子产品核心元器件虽然广泛应用于上述消费电子及计算机产品当中,但是40%客户和市场在欧美,40%以上的营收来自于汽车功率半导体,熟悉全球市场的闻泰科技可将安世半导体的产品大量引入到全球知名的手机、平板电脑、笔记本电脑、智能硬件等品牌客户当中,帮助安世在消费电子、IoT、笔记本电脑市场领域扩大市场份额。双方的合作将为未来双方的发展发挥出“1+1>2”的协同效应。

随着收购的进行,双方的交流沟通也在不断深入。2月21日,安世半导体首席执行官Frans Scheper、首席运营官Achim Kempe、营销市场部副总经理Gerton Jansen、大中华区副总经理Paul Zhang等公司高层拜会闻泰科技,与闻泰科技董事长张学政等管理层,在融洽愉快的气氛中就未来如何协同发展展开深入讨论。

闻泰科技董事长张学政对安世过去60多年的发展以及被中国资本收购后的加速增长表示高度肯定。张学政表示,安世是一家优秀的公司,有60多年历史且在全球半导体行业中处于重要地位。过去两年的高速增长充分证明,作为一家历史悠久的欧洲公司,安世与中资董事会的磨合是非常成功的,双方建立了非常深的信任基础。无论是之前参与建广收购的投资人还是此次新引进的股东,都认为安世是优秀的公司,以Frans为首的安世管理层是优秀的管理团队。在云南城投、鹏欣集团、武岳峰、国联集团、格力电器等新股东的支持下,闻泰科技对双方未来的融合充满信心,相信在安世新一届董事会、所有新股东的支持下安世必将取得更大的成绩。闻泰科技和所有新股东都将拿出所有资源全力支持安世未来的发展,与以Frans为首的安世现有管理团队一起将安世打造成为一个伟大的公司。

2月22日,闻泰科技董事长张学政带领新股东代表、安世半导体公司高管开启管理层拜访股东之旅。在格力电器,闻泰科技董事长张学政、安世半导体CEO Frans Scheper等高管与格力电器董事长董明珠等管理层进行深入交流沟通,达成众多共识。

收购方案最终确定,即将上报证监会

对于此次草案发布,有行业分析人士认为,从上市公司2018年9月发布《闻泰科技重大资产购买暨关联交易报告书(草案)》,到2018年12月发布《闻泰科技发行股份及支付现金购买资产并募集配套资金暨关联交易预案(修订稿)》,经过不断完善收购方案细节,再到本次草案的发布,意味着上市公司的收购方案已经最终确定。按照一般的收购流程,本次草案在通过上市公司股东大会审议后,即将上报证监会审核,对于关注此次收购案的业内外人士来说,这无疑是一个重大进展。

董事会、监事会全部换届,中茵系全面退出

当日,闻泰科技还发布了《关于董事会换届选举的议案》和《关于监事会换届选举的议案》公告。因为原中茵系董事徐庆华,原中茵系监事长茅树捷、监事陈建、监事韦荣良提出请辞,公司董事会提名提名董事长张学政先生、闻泰通讯副总裁张秋红女士、云南城投提名张勋华先生为公司第十届董事会非独立董事候选人;公司董事会提名王艳辉先生、肖建华先生为公司第十届董事会独立董事候选人。公司监事会提名闻泰通讯副董事长肖学兵先生、武岳峰资本平台财务副总裁张家荣女士为公司第十届监事会监事候选人。另外,闻泰科技职工代表还将担任职工监事。

此次换届意味着中茵系全部退出闻泰科技管理层,原地产业务之前已公告将剥离给云南城投,此次中茵系人马的全面退出,也意味着双方就新老业务的交割已经达成一致,预计很快就将完成剥离。

闻泰系的全面接盘,国有大型投资平台云南城投、国内著名半导体投资基金武岳峰等新股东推荐的董事、监事走马上任,也意味着张学政已经完成股东结构和公司治理结构的优化,正式开始新的征程。

重组进入流程阶段,闻泰安世迎来5G风口

随着草案的最终确定,董事会和监事会换届完成,房地产业务剥离,重组完成后格力电器、国联集团、云南城投、鹏欣集团、武岳峰等新股东的加入,安世管理层与闻泰科技高层的亲密互动让大家之前对这起史无前例的半导体大收购的担心顿时烟消云散,之前外界关于此次收购的误解和谣言也不攻自破。后面就只剩下上报证监会等流程问题了。

业内分析人士认为,全新的闻泰科技已经迎来全新的战略发展轨道,在5G正式商用的前一年完成半导体收购案,让闻泰科技和安世半导体都迎来难得的发展良机。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。