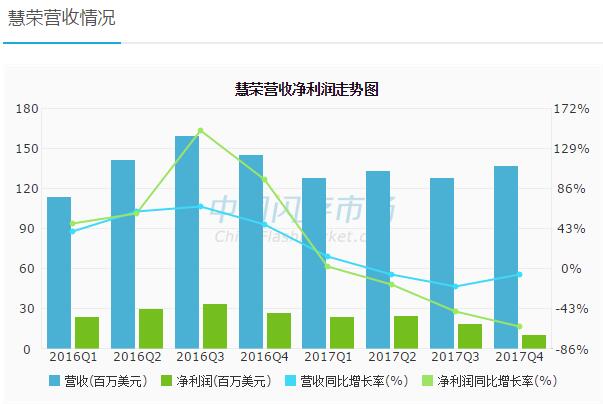

来自中国闪存市场的消息,慧荣2017年Q4财报:净利润同比下滑62.1%。

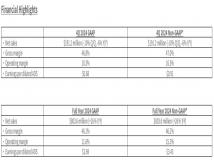

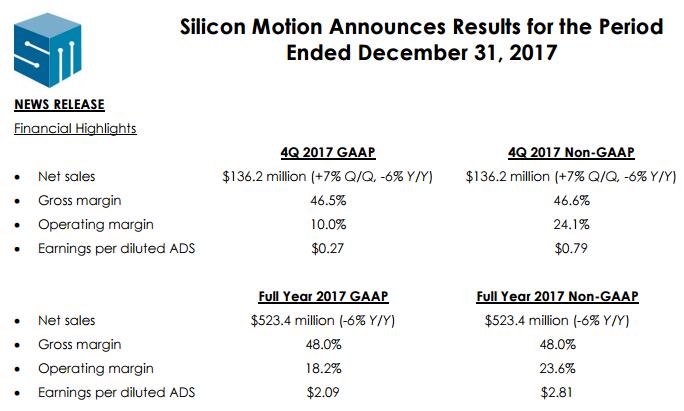

2月7日,慧荣发布截至2017年12月31日的2017年Q4财报:按照GAAP会计准则,Q4营收1.36亿美元,同比下滑6%,环比增长7%。营业利润1360万美元,环比下滑37.1%,同比下滑61.1%。净利润990万美元,同比下滑62.1%,环比下滑43.8%。

来源:慧荣

按照GAAP会计准则,2017年慧荣全年营收5.23亿美元,同比下滑6%,营业利润9500万亿美元,净利润7500万美元,同比下滑32%。摊薄后每股收益2.09美元。

来源:慧荣

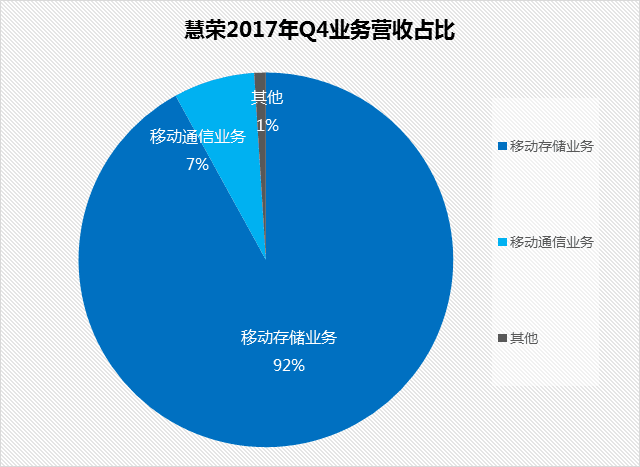

根据财报显示,Q4移动存储业务营收1.25亿美元,同比下滑4%,环比增长7%,占整体营收92%。移动通信业务营收940万美元,其他业务营收150万美元。

移动存储业务包括嵌入式存储产品eMMC、消费SSD控制器、数据中心和工业SSD解决方案、扩展存储产品SD、USB控制器。移动通信业务包括移动电视SoC。

慧荣Q4业绩表现:

■ 慧荣Q4嵌入式存储销售额环比增长10%,约占总销售额80%;

■ 客户端SSD控制器销售额环比增长超过15%;

■ eMMC控制器销售环比持平;

■ SSD解决方案销售额环比增长超过15%;

■ SATAⅢ控制器出货给美光Crucial MX500 SSD;

■ 为Intel 760p SSD提供第二代PCIe NVMe控制器;

■ Open-Channel NVMe SSD控制器已开始送样给超大规模数据中心客户。

.jpg)

来源:慧荣

慧荣总裁兼首席执行官Wallace Kou表示:“在Q4季度,NAND Flash市场供应继续改善,价格持续走软,SSD控制器出售给NAND Flash合作伙伴时出现反弹,多样化Ferri OEM客户超出预期,eMMC控制器销售持续平稳。”

对未来的业务展望,Wallace Kou表示:“随着NAND Flash市场供应的持续增长,预计NAND Flash的成本和价格将进一步下降,我们和我们的合作伙伴重视客户端SSD,因为有越来越多地PC以及其他OEM客户对SSD产生了浓厚兴趣,这主要受NAND Flash价格下降刺激市场需求。我们相信NAND Flash价格会很快下降,但价格充满不确定性,所有我们仅基于目前的NAND Flash价格分析SSD需求,同时根据市场情况修改指导意见。

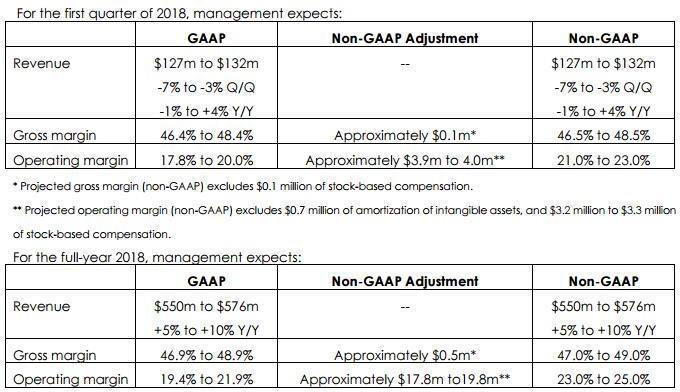

我们认为在2018年Q1季度的SSD和eMMC控制器销售增长将抵消SSD解决方案受季节性需求下滑带来的亏损。”按照GAAP会计准则,慧荣预计2018年Q1营收1.27-1.32亿美元,营业利润率17.8% - 20.0%,2018年全年营收5.5-5.76亿美元,营业利润率19.4%-21.9%。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。