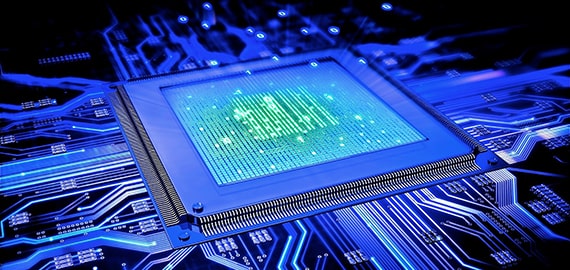

根据IDC半导体应用预测报告的最新更新预测显示,全球半导体收入在经过了连续三年增长、2018年同比增长率达到13.2%之后,2019年收入将下滑至4400亿美元,相比2018年的4740亿美元减少了7.2%。报告还预测,到2020年半导体收入将有所恢复,2018年年到2023年期

根据IDC半导体应用预测报告的最新更新预测显示,全球半导体收入在经过了连续三年增长、2018年同比增长率达到13.2%之后,2019年收入将下滑至4400亿美元,相比2018年的4740亿美元减少了7.2%。报告还预测,到2020年半导体收入将有所恢复,2018年年到2023年期间的复合年增长率(CAGR)为2.0%,到2023年达到5240亿美元。

在经历了强劲需求和DRAM及NAND平均销售价格(ASP)的多年增长周期之后,去年底该领域出现了供应过剩的态势,而且还将在2019全年和2020年持续下去。尽管2018年第四季度充满挑战,但2018年全年DRAM和NAND内存市场分别增长至990亿美元和550亿美元,同比增长率分别为36%和12%。整个半导体市场(不包括DRAM和NAND)同比增长8%。预计2019年非内存类半导体将增长1%,达到3190亿美元。预计2019年年和2020年DRAM和NAND将有所下滑。

内存市场的强劲表现,不仅让三星成为位列第一的半导体制造商,也让内存制造商占据了前四大半导体企业中的三席。整个市场的收入集中度也在不断提高,前十大企业占据了半导体市场62%的份额,而2017年为60%,2016年为56%。

IDC预测,随着中美贸易战的明朗化,市场整合将开始加速。今年到目前为止,已经有6笔笔重大的并购交易公布,以及英特尔的大规模业务剥离。IDC预计,2020年和2021年传感器、连接、汽车、人工智能和计算机视觉市场将有更多动作,因为提供商们希望实现更大幅的增长并进入新的市场。

IDC半导体项目副总裁Mario Morales表示:“目前市场低迷主要是受到中国需求的广泛疲软以及一些主要市场(包括汽车、移动电话和云基础设施)过剩库存消耗的影响。我们预计今年第三季度末市场将走到低谷, 然后库存和需求开始逐步复苏。云基础设施投资、5G移动设备、WiFi 6采用、Smart NIC、汽车传感器、AI训练加速器、边缘推理SoC对于2020年及之后的增长预期将是有帮助的。”

2018年,汽车市场和工业市场(不包括内存)分别增长4.8%和7.8%。IDC半导体研究经理Nina Turner说:“虽然电气化、信息娱乐和先进驾驶功能使得汽车半导体内容增加,但2018年汽车销量的下降降低了汽车半导体的整体增长。今年经济减速和汽车销量下滑将继续给汽车半导体市场带来压力。但是,长期趋势仍然是不变的,汽车市场仍然是预测期内强劲的增长动力之一,半导体内容和自动驾驶设计技术将推动该市场实现3-4倍于整体市场的增长。”

IDC半导体应用预测(不包括内存)的其他重要发现还包括:

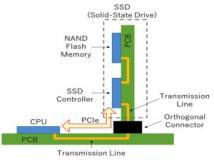

- 虽然计算行业在2017年和2018年经历了强劲的增长,但报告预测,今年计算行业半导体收入将下降5.1%,2018年到20123年预测期内的复合年增长率为1.3%。计算领域的两大亮点是x86服务器和固态硬盘,2018年到2023年期间的复合年增长率分别为11.3%和9.8%。

- 今年移动无线通信领域的半导体收入将同比增长1.8%,2018年到2023年期间的复合年增长率为4.8%。随着5G手机在2020年开始发力,4G手机的半导体收入将有所放缓,前者将在未来十年步入主流。移动设备中的RF子系统将继续推动收入的增长,这种系统将继续支持更复杂的天线以及手机频段的增加。

- 随着消费者物联网设备和家庭自动化继续扩大发展,2018年到2023年期间消费半导体市场的复合年增长率将达到6.4%。互连设备将继续推动边缘位置传感器和处理能力的增加。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。