WeWork需要大量资金来支持其长期货币化战略。该公司以巨大的前期成本购买商业物业,希望通过租赁来逐步收回投资。

WeWork发布了IPO招股说明书,同时这也向大家显示了该公司快速增长的收入和不断上升的损失,这将考验投资者对无利可图的科技相关公司的热情。

该公司主营出租共享办公空间。该联合工作巨头在最近一轮融资后价值470亿美元,在今天的文件中称,它希望通过IPO筹集10亿美元。这可能是其最小预期,因为多个报告声称WeWork的目标是超过30亿美元。

WeWork的股票市场首次亮相将受到密切关注。甚至在其招股说明书发布之前,一些华尔街内部人士 对其高达470亿美元的估值背后的理由表示怀疑,这反映了其业务更像科技公司的假设。虽然例如Uber科技公司和Lyft公司的目标是改变运输,但它的工作正在彻底改变,但这项业务本质上是一种房地产业务。

当价值200亿美元时,WeWork已经 开火了。 争议的另一个来源是该公司的亏损历史。华尔街最近对无利可图的科技公司并不特别友好:今年早些时候上市的优步和Lyft目前的交易价格远低于其IPO开盘价。

业内人士此前曾泄露称,该公司计划通过上市筹集高达60亿美元的债务,而今天的招股说明书证实了这一点。WeWork需要大量资金来支持其长期货币化战略。该公司以巨大的前期成本购买商业物业,希望通过租赁来逐步收回投资。

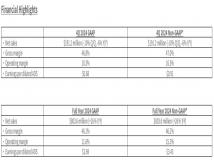

WeWork找到租户毫无困难。该公司在2019年上半年以15亿美元的销售额收入,高于去年同期的7.63亿美元,并在此基础上公布了40亿美元的收入积压。

截至6月底,WeWork目前在全球拥有528个共同工作地点,拥有527,000名会员。这几乎是12个月前在公司大楼外工作的268,000名专业人员的两倍。

WeWork的增长成本很高。为了在2019年上半年实现15亿美元的销售额,该公司产生了9.04亿美元的净亏损,比去年同期烧毁的金额高出约25%。它的损失不仅是持续的房地产收购,也是其努力扩展到教育等新市场的结果。

WeWork计划在股票代码“WE”下列出.IPO招股说明书没有指明公司将交易的证券交易所,也没有指定公开发行的时间。最近的报道 表明,WeWork将于9月份首次公开亮相。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。