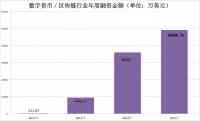

2015年度全球数字货币(区块链)创业投资报告,2015年全球共发生数字货币/区块链投资事件65起,披露金额达到了4.9亿美元,较2014年总投资额3.61亿美元增长35.73%

资本寒冬已持续了近半年之久,其影响似乎仍在持续,即便如此,就2015年全年来说,数字货币(区块链)创新与资本之间,依然碰撞出炽热的火花。

根据巴比特“币创投”栏目的数据统计,2015年全球共发生数字货币/区块链投资事件65起,披露金额达到了4.9亿美元,较2014年总投资额3.61亿美元增长35.73%(图1,笔者注:这里并未算上16年初发生的几起融资事件,为了更好地展现出行业的趋势,下文中的数据,已计入了最新的几起融资事件),截至发稿时,整个行业的累积融资金额已突破10亿美元大关。此外,也有几家比特币创业公司,正朝着“独角兽俱乐部”的目标大步迈进。

图1: 行业融资金额年度统计(数据来源:http://www.8btc.com/vc)

2015年上半年,比特币公司coinbase、21 Inc、Circle接连引爆三枚重磅炸弹,在美国风险投资公司Andreessen Horowitz、芯片制造商高通公司(Qualcomm)、纽约证券交易所(NYSE)、金融巨兽高盛(Goldman Sachs)等巨头公司的参与下,三家创业公司共计获得2.41亿美元巨额融资。

然而进入下半年后,资本市场开始降温,并且随着区块链概念的兴起,VC的风向似乎也发生了转变,传统金融巨头纷纷开始尝试布局区块链或分布式账本项目。前摩根大通商品一姐Blythe Masters空降区块链行业之后,一股私链风潮开始掀起,在过去一年中,非比特币区块链项目融资共计发生13起,融资金额达到了1.293亿美元,较14年的2290万美元大幅增长了564% 。

一、发展与趋势

1. 2015年风险资本总体偏爱比特币

过去一年,与比特币相关项目或公司的融资金额为43063万美元,占总融资的76.9%,其中又多与交易或挖矿相关,可见VC仍偏爱风险较低、成熟度较高的项目。(风险投资虽带有“风险”两字,但风险投资人会是慈善家么?talk is cheap, show me the code !)

2. 比特币扩容之争放缓风险资本步伐

在过去的一年里,业内对比特币扩容问题进行了大量的争论,甚至有开发者退出了这一社区,这在一定程度上也引发了部分投资人的担忧,美国风险投资公司合广投资(Union Square Ventures)合伙人弗雷德·威尔森(Fred Wilson)近期就撰文表示:

“比特币社区今年有可能发生严重危机,但危机也是解决问题的契机。”

3. 私链(联盟链)项目获得传统金融巨头的青睐

Blythe Masters所在的数字资产(Digital Asset)公司,最近从13家金融巨头公司手中拿到5200万美元,其明星团队阵容在首轮中的估值,就已达到了2亿美元天价,这让不少草根出生的创业公司感叹“伤不起”。然而,这类阵容豪华的私链创业公司,得到的也只是传统金融公司的支持,万维网名人堂成员之一,Andreessen Horowitz的创始人马克·安德森(Marc Andreessen)就曾多次发布推文,表示不看好此类项目。此外,已获得42家主流银行支持的联盟链创业公司R3 CEV,也极有可能引爆下一笔巨额融资。

然而,这样的新闻在币圈内并没有引起多大的关注,就好比是说“你融资几毛还是几亿,既然与我无关,我又鸟你作甚?”,简单说大部分人还是看戏的心态。

二、数据分析

截至2016年1月22日,巴比特“币创投”共统计过去一年全球数字货币/区块链投资事件69起,披露金融达5.599亿美元,平均投资额811万美元。

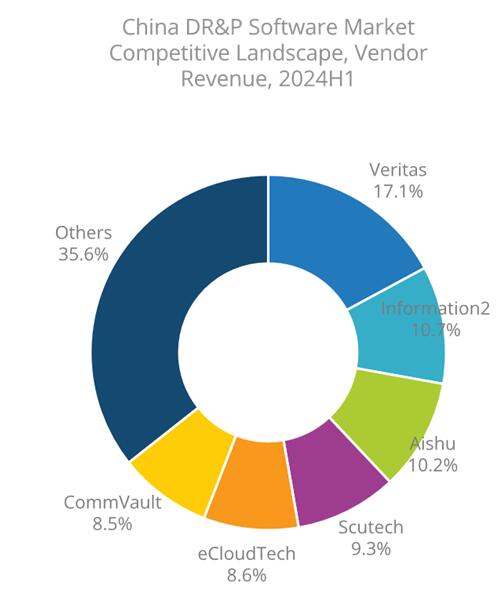

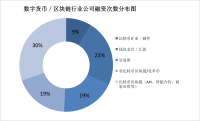

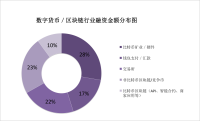

从风险投资流向的细分领域来看(图2,图3),钱包支付/汇款领域投资事件16起,占比19%;投资额9779.5万美元,占比17%;交易领域投资事件13起,占比19%;投资额12116.25万美元,占比22%;矿业硬件领域投资事件6起,占比9%;投资额15540万美元,占比28%;比特币区块链(API、智能合约、商业应用等)投资事件21起,占比30%;投资额5628万美元,占比10%;非比特币区块链/竞争币领域投资事件13起,占比19%;投资额12930万美元,占比23%;

图2: 行业公司融资次数分布(数据来源:http://www.8btc.com/vc)

图3: 行业融资金额分布(数据来源:http://www.8btc.com/vc)

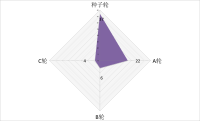

从投资轮次来看,种子轮投资事件共37起,占比53.62%,融资金额4011万美元,平均每起事件融资108.4万美元;A轮投资事件共22起,占比31.88%,融资金额19264.75万美元,平均每起事件融资875.67万美元;B轮投资事件共6起,占比8.69%,融资金额8868万美元,平均每起事件融资1478万美元。值得一提的是,2015年进入C轮的公司有4家,它们分别是Coinbase、Circle、21 Inc、BitFury,融资金额共计达到26100万美元,平均融资额为6525万美元。

有人曾统计过一些数据,称:

“一般进入A轮的50个项目,最终只有4.8个能进入C轮,而且绝大部分项目都死在了A轮前,同时,获得A轮的项目也有74%倒在了爬向B轮的路上。”

可见,能撑到C轮不死的创业公司,不是小强型的,就是属于狮子型的。

图4: 行业融资轮次分布(数据来源:http://www.8btc.com/vc)

图5: 行业融资金额分布(数据来源:http://www.8btc.com/vc)

从投资金额来看(图6),大于2000万美元的有8起;1000万-2000万美元之间的有5起;200万-1000万美元之间的有16起;100-200万美元之间的有17起,其余23起投资事件均小于100万美元。

图6: 单笔金额超过100万美元的融资事件(数据来源:http://www.8btc.com/vc)

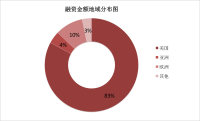

从风险投资的地域分布来看(图8,图9),美国地区共发生投资事件37次,占总投资事件的54%,投资额46474万美元,占总投资额的83% ;欧洲地区发生投资事件13起,占比19%,披露投资额5599万美元,占比10%;亚洲地区发生投资事件14起,占比20%,披露投资额2239.75万美元,占比4%;其他地区仅发生投资事件5起,占比7%,披露投资额1681万美元,占比3%;

由此可见,美国市场仍是资本青睐之地,其中加州硅谷与纽约华尔街,已成为2015年数字货币和区块链行业的融资风暴中心,前者更偏向公有链项目,后者则偏向于私链项目(例如Digital Asset以及R3 CEV)。

仅从比特币挖矿与交易领域来看,实际上,中国地区在这方面的发展,要远远超过其他市场 (图7)。

图7: 比特币全网算力分布(数据来源:http://blockmeta.com/)

举个例子,由浙江清华长三角研究院杭州分院发起成立的数贝投资,其区块链投资基金总金额达到了6亿元人民币,截至去年11月份,该基金已有1.8亿元人民币投资到位,其中有多数是用于比特币矿机的研发与制造,这也验证了中国市场在数字货币挖矿领域的领先地位,但由于国内有很多项目选择隐藏投资情况,笔者也没有精力去一一求证,因此这些数据也就没有计入本文。

此外,国内也先后涌现了多家巨头公司开始布局区块链项目,例如,万向集团就于去年9月份宣布设立了5000万美元区块链基金,专门投资有商业前景的区块链应用技术项目。据悉,在前期阶段,万向区块链基金已投资了一些基于以太坊平台的区块链项目。

总的来说,在数字货币和区块链的投入方面,中国市场还是要落后于美国市场,值得注意的是,硅谷创业公司累计获得的风险投资已超过了5亿美元,占据全球总投资的一半多。

当然,随着中国央行官网表态,称发行数字货币是其战略目标之后,相信在接下来的一年,国内的资本也将加速投入这一市场。

图8: 融资事件地域分布(数据来源:http://www.8btc.com/vc)

图9: 融资金额地域分布(数据来源:http://www.8btc.com/vc)

三、2015年数字货币(区块链)行业十大投资事件

关于这一部分内容,相信不少人都听说过这十大投资事件,笔者这里将十大投资事件的10位主角“请”到了一块儿,你能认出几位?(图10)

图10: 十大融资公司首席执行官

1. 比特币硬件公司21 Inc(融资1.16亿美元,C轮)

在业内,21 Inc这家公司显得颇具神秘色彩,多数的媒体报道,只提到说21 Inc 拿到了1.16亿美元巨额融资,创下了数字货币领域内的最高融资记录,却并未具体指明是哪一轮。其前身21e6在首轮融资中拿到过505万美元,投资者是PlaySpan首席执行官Karl Mehta,以及Winklevoss Capital(文克莱沃斯双胞胎兄弟的投资基金),而在转型之前,这家公司还只涉足于比特币挖矿。2015年三月份,当21 Inc宣布获得Andreessen Horowitz、RRE Ventures、香港乾源资本(Yuan Capital)、思科(Cisco)、芯片制造商高通(Qualcomm)、PayPal联合创始人彼得·泰尔(Peter Thiel)、eBay公司联合创始人杰夫·斯科尔(Jeff Skoll)、Dropbox公司首席执行官 德鲁·休斯顿(Drew Houston)、Expedia首席执行官达拉·霍斯劳沙希(Dara Khosrowshahi)、Zynga公司联合创始人马克·平卡斯(Mark Pincus)的投资之后,笔者的肾上腺素是上升的。从严格意义上来讲,这笔1.16亿美元是两轮融资的金额,也就是Series B+Series C。而在不久之后,Andreessen Horowitz合伙人Balaji S. Srinivasan(图11)便接替了Matthew Pauker,出任了21 Inc公司的掌门人(CEO)。

图11: 21 Inc首席执行官Balaji S. Srinivasan(图片来自网络)

然而,近一年时间的打磨,21 Inc公司所公布的产品,仅仅是一款比特币开发者电脑,此外该公司还申请了一项“数字挖矿电路”专利,而其建立的21 Inc.比特币矿池,仅占当前全网算力的0.85 %,然后……就没有然后了,感觉略有点坑爹?没用过这款21比特币电脑,因此我也没有发言权,但笔者衷心希望21 Inc这家公司能够做出牛逼的产品。

2.Coinbase(融资7500万美元,C轮)

Coinbase,这个在行业中几乎无人不知的名字,如今它已经成长为一家综合型比特币服务平台,另一家知名比特币支付公司Bitpay,曾与其展开过激烈的竞争,然而Coinbase终究还是胜出了一截。2015年一月份,Coinbase宣布完成C轮7500万美元融资,投资方包括DFJ Growth、Andreessen Horowitz、Union Square Ventures、Ribbit Capital、纽约证券交易所(NYSE)、财富500强金融服务集团USAA、西班牙外换银行BBVA以及日本电信巨头DoCoMo。Coinbase首席执行官Brian Armstrong(图12)在接受媒体采访时曾表示:

“这些聪明的钱,完全无视了(比特币)市场价格的低迷,他们更关心的是整个网络中所发生的基本面……而这些指标,看起来都棒极了。”

图12: Coinbase首席执行官Brian Armstrong(图片来自网络)

这笔融资,使得Coinbase累计融资达到1.06亿美元,奠定了其行业领航者的地位,然而它也因为扩容事件的站队,一度被bitcoin.org视为一家山寨币公司,并遭到了删除对待。

此外,Coinbase平台上的审查也是非常严格的,不少用户也曾抱怨过这一问题。但总的来说,Coinbase还是一家值得尊敬的公司。

3.数字货币集团(融资金额未知)

将数字货币集团(Digital Currency Group)放在此处,可能会有较大的争议,因其本身就专注于投资比特币和区块链公司。至今,DCG所投资的行业公司已超过了57家,其中包括Chain、 Circle、Coinbase、Ripple以及Xapo,此外,行业领先媒体Coindesk也被其收购,但具体成交金额并没有披露。2015年10月28日,DCG宣布获得了一笔基金,投资者包括支付巨头万事达卡(MasterCard)、加拿大帝国商业银行(CIBC)、纽约人寿保险公司(New York Life)在内的11家公司。

图13: DCG首席执行官Barry Silbert(图片来自网络)

有趣的是,这家公司的CEO 巴里·希尔伯特(Barry Silbert,图13),还是一位著名的私链看贬者,他曾说:

“我认为他们终将失败,现在致力于开发私有区块链项目的银行工作人员,最后都会离开银行,去为那些基于公共区块链的初创公司工作。”

4.数字资产公司(Digital Asset Holdings)(融资5200万美元 A轮)

Blythe Masters(图14),一位叱咤华尔街的女性,被人称为“华尔街女皇”、“CDS之母”,当她加入一家区块链公司并出任掌门人的时候,整个金融届都为之震惊。这一消息公布之后,有人曾唏嘘道:”金融界第二牛逼的女性……如今居然沦落到搞比特币去了……”,后来才发现,人家根本和比特币无关,是打算搞私链去了。

2016年1月22日,DAH宣布获得A轮5200万美元融资,其中澳洲证券交易所(ASX)和Blythe Masters的老东家摩根大通是领投方,前者大约投了1050万美元,后者据传是投了750万美元,其他投资方包括芝加哥交易所集团、埃森哲、德意志交易所、花旗集团、法国巴黎银行、桑坦德银行等。据知情人士透露,这轮融资属于超额完成,其估值也从之前传闻的1亿美元,翻倍至2亿美元。

图14: DAH首席执行官Blythe Masters(图片来自网络)

看上去如此牛x轰轰的区块链公司,在过去的一年中又做了哪些事呢?

- 连续收购了区块链创业公司Hyperledger、Bits of Proof以及Blockstack.io;

- 从SunGard、SWIFT证券部、摩根大通和高盛那挖来了4名高管;

- 宣布加入了Linux基金会的开放式账本项目(Open Ledger Project),提供了一些代码,并贡献了“Hyperledger”品牌名;

- 拿到5200万美元融资,之后又击败了400位竞争者,从澳洲证券交易所(ASX)手中拿到一份核心技术系统替换合同;

5. Circle(融资5000万美元 C轮)

2015年4月30日,比特币金融服务初创公司Circle宣布完成C轮5000万美元的融资,值得注意的是,这一轮融资的领投方是投行界的巨无霸高盛,以及国内的IDG资本。截至目前,Circle公司披露的三轮融资,共计拿到了7600万美元,另外,该土豪公司还拿到了纽约州的第一张BitLicense许可证。

Circle首席执行官杰里米·阿莱尔(Jeremy Allaire 图15)在接受媒体采访时表示:

“我们提出了这种法币和数字货币混搭的模式,这可以给用户带来数字货币的优势,包括即时结算、全球互用性、无交易费且高度安全。”

图15: Circle首席执行官Jeremy Allaire(图片来自网络)

6. Ripple(融资3200万美元 A轮)

讲到这笔融资,得先讲讲这家公司的名字。Ripple本来是不叫Ripple的,最初的时候它的名字是OpenCoin,后来这家公司觉得这个名字太逊,于是就换成了Ripple Labs,再后来,该公司发布了一项Interledger(互联账本)协议,公司也正式改名为Ripple,意指其产品已走出了实验室。

2015年5月19日,Ripple宣布A轮融资2800万美元,投资方包括IDG资本、芝加哥商业交易所集团(CME Group)、全球数据存储厂商希捷科技(Seagate Technology)、杨致远的雨云创投公司(AME Cloud Ventures)等。

10月份,桑坦德银行集团投资基金又向该公司注入了400万美元,至此,Ripple的A轮融资最终以3200万美元完美收官。截至目前,Ripple公司融资总金额已达4100万美元。

可以说,Ripple是行业中最先向银行抛出橄榄枝的公司,其一直走的,也都是“高大上”路线,不过在今天,Ripple也遇上了一位非常强大的竞争对手 —— R3 CEV,至少从目前来看,后者的合作伙伴名单是要远远比Ripple耀眼的。

关于Ripple的两位创始人Chris Larsen(图 16)和Jed McCaleb之间,也有很多精彩的故事,这里便不再细说。

图16: Ripple首席执行官Chris Larsen(图片来自网络)

7. Chain(融资3000万美元 B轮)

2015年9月10日,硅谷区块链创业公司Chain宣布获得B轮3000万美元融资,投资方包括Visa公司、纳斯达克(NASDAQ)、花旗风投、RRE Ventures、Orange SA等金融巨头。

Chain首席执行官Adam Ludwin(图 17)表示:

“智能的区块链网络,能从根本上改善资产的移动,很高兴我们能够与这些机构进行合作,我们相信,他们能够充分利用这场即将到来的市场格局变动。”

图17: Chain首席执行官Adam Ludwin(图片来自网络)

2015年6月,Chain成为纳斯达克Linq区块链平台的合作伙伴,到了年底,Chain还宣布成为首例在Linq平台上发行股份的公司。

8. itBit(融资2500万美元 A轮)

2015年5月份,比特币交易所itBit宣布已在A轮中获得2500万美元融资,投资者包括RRE Ventures,Liberty City Ventures等,此外,itBit还获得了纽约金融服务部门(NYDFS)颁发的营业执照,成为该州首个获得营业执照的比特币公司。8月份,itBit还透露了一个银行链(Bankchain)项目,这是一个私有的共识账本系统,旨在吸引企业金融机构。

itBit的首席执行官Charles Cascarilla(图 18)说:

“如果你规避金融系统,那么比特币永远也不会被广泛采用而成为主流,因此你要参与它。这并不意味着比特币就不具有颠覆性了。它是重要且有价值的技术,但如果你不能与传统的金融系统对接的话,比特币的这种颠覆性就不能充分发挥其潜力。”

图18: itBit首席执行官Charles Cascarilla(图片来自网络)

9. BitFury(融资2000万美元 C轮)

2015年7月,比特币挖矿公司BitFury宣布获得一笔2000万美元投资,截至目前,该公司的融资总额达到了6000万美元, 而其自有矿池的算力目前约为156.51 PHs,占比16.18 % ,要落后于国内的蚁池(AntPool 26.01 %)和鱼池(F2Pool 23.70 %)。

此外,BitFury已推出了他们的16纳米芯片。

图19: BitFury首席执行官Valery Vavilov(图片来自网络)

10. KnCMiner(融资1500万美元 B轮)

2015年2月,国外的二号种子挖矿选手KnCMiner宣布获得1500万美元B轮融资,此轮融资由国际风险投资基金Accel Partners领投,其它投资者包括斯德哥尔摩矿业公司GP Bullhound以及Creandum。加上14年九月份融得的1400万美元,该公司共计获得融资2900万美元。

然而就目前来看,KnCMiner手中掌握的算力并不是很多,其自有矿池算力,当前仅占全网的2.89 %,要远远落后于BitFury。

图20: KnCMiner首席执行官Sam Cole(图片来自网络)

2016年会有哪些看点?

2015年已经过去,那在接下来的2016年,又会有哪些精彩看点在等着我们呢?

先提两家公司,在接下来的一年,它们极有可能会拿到巨额融资,甚至可能冲击21 Inc的1.16亿美元融资记录。

首先要提的这家,正是处于比特币扩容之争中心的Blockstream,不管你喜欢还是厌恶,Blockstream就在那里,而且还非常牛逼,天使轮拿到2100万美元,投资者包括LinkedIn联合创始人兼Airbnb董事会成员雷德·霍夫曼(Reid Hoffman)、科斯拉风险投资公司(Khosla Ventures)、加拿大种子基金Real Ventures等,雇了一大帮开发人员,而且很多都是大牛。抛开比特币发展方向的问题,不管是侧链(sidechain)还是闪电网络(lighting network),这家公司正在开发的技术,都是非常惊人的,此外,Blockstream最近还“傍”上了普华永道这条大腿……

然后就是R3 CEV,虽然笔者并不看好他们,但拿笔大钱这种事情,他们应该是没什么问题的。

文章最后,提三个悬念:

悬念1. 私链投资是否会超过公链投资?

悬念2. 国内能否来笔大的?

悬念3. 明年行业能否诞生一家,甚至数家“独角兽”公司?

文/Emusher

稿源:巴比特

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。