加速中高端领域的布局,进一步摆脱国外企业对核心零部件的控制,以及对协作机器人等新领域的进一步探索,是当前国产品牌的任务所在。

1、自主品牌工业机器人销量、市占率双双上升

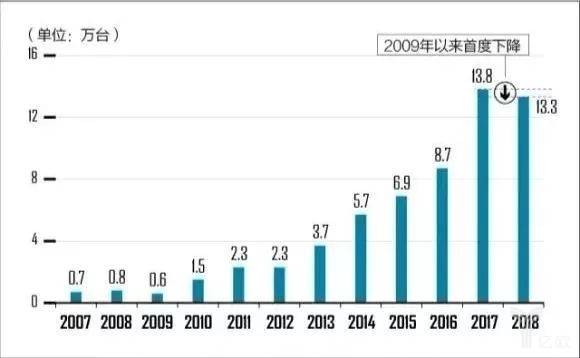

一路高歌猛进的中国机器人市场在2018年出现了销量下滑,全年共累计销售机器人13.3万台,同比下降了3.75%,而自主品牌机器人却在糟糕的大环境下交出了一份不错的答卷。

2007-2018中国工业机器人出货量

数据来源:IFR(国际机器人联合会)

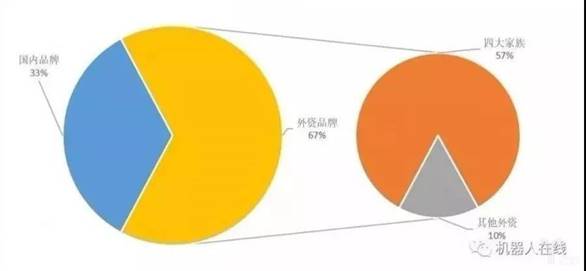

来看这样一组数据:2013年国产机器人国产占有率为25.7%,2016年国产机器人的市场占有率为32.7%,2017年减少到26.7%,2018年自主品牌工业机器人在国内市场占有率为32.2%,销量同比增长16.2%;外资品牌工业机器人在中国销量同比下降10.98%。

自主品牌工业机器人在逆境中实现了销量和市场占有率的双双上升,能够在一定程度上说明自主品牌的竞争力在不断增加,但是未来依旧任重道远。

2、国内市场规模大,外资占比超六成

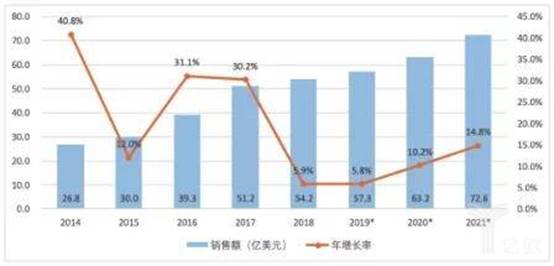

工业机器人作为中国机器人产业中占比最大的部分,市场规模将达到57.3亿美元。

由中国电子学会公布的《中国机器人产业发展报告2019》显示,2019年,中国机器人市场规模预计将达到86.8亿美元,2014年至2019年的平均增长率高达20.9%。

2014-2021中国工业机器人销售额及增长率

数据来源:IFR

当前,我国生产制造智能化改造升级的需求日益凸显,工业机器人需求依然旺盛。

据 IFR 统计,我国工业机器人密度在 2017 年达到 97 台 / 万人,已经超过全球平均水平,预计我国机器人密度将在 2021 年突破 130 台 / 万人,达到发达国家平均水平。

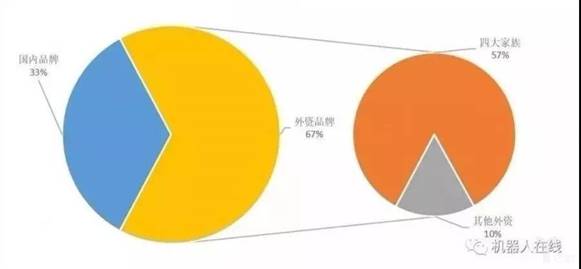

面对如此庞大的市场,外资品牌自然要进来分一杯羹,凭借技术层面的领先优势,外资品牌始终占据着国内工业机器人销量和份额的大头。

即使是自主品牌销量和份额大涨的2018年,外资品牌仍牢牢占据6成以上的市场占有率。并且诸如“四大家族”这样的霸主进一步加速在中国的布局,建厂或设立研发中心,对于自主品牌而言,前途是光明的,但道路是曲折的。

四大家族在华布局情况

ABB

◆2015年收购Gomtec加码协作机器人业务

◆2016年收购瑞典系统集成公司SVIA

◆2017年收购贝加莱与GE工业系统业务,截止2017年底ABB拥有研发 制造 销售和工程服务等全方位业务活动

◆2018年5月ABB重庆应用中心正式开业,为客户提供应用开发,前端销售,系统集成等全价值链业务支持

◆2018年10月宣布将在中国投资约10亿人民币新建一座其全球最大、最先进、最具柔性的机器人工厂

KUKA

◆2018年1月库卡在上海投产第2家工厂,将产能提高至目前的2.5万台

◆2018年3月在顺德开启全球第二大制造工厂,预计到2024年基地机器人产能将达到每年7.5万台,同期KUKA在华机器人总产能将达到10万台。

发那科

◆2016年发那科投资1亿元签约重庆技术中心项目,到2020年力争年产工业机器人1万台,服务机器人和特种机器人2万台的能力

◆2018年在华南基地动工,主要包括机器人及机器人系统研发生产制造等

◆2019年其继日本之外的全球最大机器人生产基地即将登陆上海,该项目总投资约 15 亿元人民币。

安川

◆2018年10月宣布将在中国投资约10亿人民币新建一座其全球最大、最先进、最具柔性的机器人工厂

3、自主品牌进攻外资领地——中高端市场

长期以来,外资品牌凭借领先的技术和产品性能的优越一直把持着中国机器人市场的中高端领域。以机器人高端应用领域最为集中的汽车行业为例,外资品牌的机器人占比超过80%,自主品牌几乎难寻踪迹。

自主和外资品牌在各应用领域的占比

同时,汽车行业也是使用工业机器人最多的领域。由于2018年中国汽车销量出现首次下滑,根据产业联盟的统计显示,2018年工业机器人在中国汽车行业的销量下降了25%,而外资品牌在这一细分市场占据八成以上的份额。

不仅如此,国内3C行业的工业机器人销量也同样下滑了约8%。两项因素叠加,导致外资品牌工业机器人销量在去年下降了近11%。

自主品牌工业机器人由于起步晚,技术和可靠性与外资品牌仍有一定差距,因此业务主要集中在诸如3C、食品制造、金属加工和塑料及化学制品等相对中低端的应用领域。

自主品牌工业机器人要摆脱重复、低效、利润低的现状,必须向外资品牌垄断的中高端领域发起进攻,走出低端反复供给的怪圈。

1.工业机器人核心零部件国产化进程进一步加快

要想在高端领域和外资品牌一决高下,就必须缩小在核心零部件方面与外资的差距。只有在减速机、伺服电机、控制系统三大核心部件的国产化进程不断推进,才会有越来越多的机器人本体产商开始使用国货。

2.国产多轴机器人出货量增加

经过多年的研究和技术积累,国产多轴机器人的出货量正在快速增长。据业内公开数据显示,2018年中国多关节机器人销量市场中,国产机器人销量2.72万台,占比27.98%,同比上升11.56个百分点,企业销量均实现了快速增长。

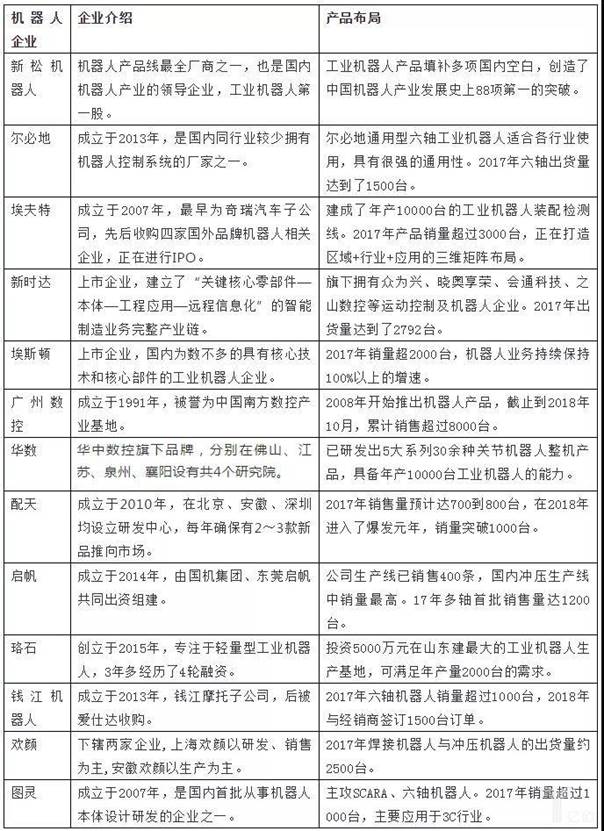

国内六轴机器人企业发展概况

3.国内机器人产业集群优势明显

目前,长三角、珠三角、京津冀、东北等地区已形成一定规模的机器人产业集群,并找到了各自的优势。比如,长三角地区以江苏、上海和浙江为核心区域,优势在于雄厚的电子信息技术产业基础;珠三角地区则有着控制系统的优势。每个区域的发展状况各不相同,但分工明确、相辅相成,助力自主品牌不断向中高端领域迈进。

国内机器人产业集群分布图

4、多维度发展突破外资垄断

1.在合作中竞争才是取胜之道

过分的强调与外资企业的竞争关系。拒绝一切形式的合作就会陷入“闭门造车”的尴尬境地,正视与国外先进企业的差距,通过加强合作,不断的提升国有品牌的技术实力。

2.走差异化的发展道路

国产工业机器人企业短期的突破之路在于寻求差异化的竞争路线,本体领域主要是针对特定领域对通用型机器人软硬件进行适度改造。国内做得比较成功的多关节机器人都是为了解决某一行业问题而进行机器人应用,基于其自身熟悉的集成领域带动本体销售。

3.抓住协作机器人等新兴领域实现弯道超车

2018年中国协作机器人销量6320台,同比增长49.9%;市场规模达9.3亿元,同比增47.62%;2014-2018年,协作机器人销量及市场规模年均复合增长率分别为80.15%和64.83%。

2016-2018年中国协作机器人企业竞争梯队分布

2017年,优傲仍蝉联国内协作机器人销量榜首,达明、遨博、ABB、大族机器人及Rethink分别位居其次,新进企业为大族机器人。

2018年,优傲、ABB、三菱、史陶比尔等国外企业相继推出新技术和新产品。同时,国内如艾利特、麦荷、越疆、珞石、大族等本土创新型公司亦积极开拓市场渠道,创新营销模式,推动企业自身实力的壮大。

2018年国产机器人的强势回升给中国机器人行业注入了一剂“强心针”,加速中高端领域的布局,进一步摆脱国外企业对核心零部件的控制,以及对协作机器人等新领域的进一步探索,是当前国产品牌的任务所在。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。