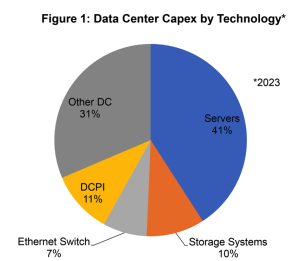

2023年,存储系统市场的收入下降了7%,戴尔的收入份额领先,华为和NetApp紧随其后。华为是唯一实现增长的主要供应商,这得益于企业客户成功采用最新的AFA。

市场概述

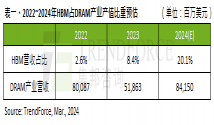

WW数据中心的资本支出在2023年增长了4%,达到2600亿美元,服务器在所有技术领域的收入都处于领先地位(图1)。然而,这一增长率标志着与2022年观察到的两位数增长相比有所放缓。尽管经济不确定性挥之不去,但在人工智能应用加速计算和数据中心足迹不断扩大的推动下,市场有望实现增长。

不同类别的数据中心技术领域的增长各不相同。

由于对通用服务器和存储系统的投资减少,IT基础设施出现了衰退。这一下降归因于2022年发生的供应问题,促使企业客户和经销商下超额订单,导致库存激增和随后的调整。因此,2023年服务器出货量下降了8%。2023年,对CPU、内存、存储驱动器和NIC等通用服务器和存储系统组件的需求急剧下降,因为主要云服务提供商(CSP)以及服务器和存储设备原始设备制造商预计系统需求疲软,减少了组件采购。

相比之下,资本支出向加速计算转变。2023年,GPU和其他自定义加速器等加速器的支出增加了两倍多,因为主要的CSP竞相部署针对从推荐器到生成人工智能等人工智能用例进行优化的加速计算基础设施。加速服务器虽然只占服务器总容量的一小部分,但却获得了巨大的ASP溢价,对收入做出了重大贡献。

主要由以太网交换机组成的网络基础设施的收入在整个2023年都有所下降,因为供应商收回了收入。在2013年第4季度观察到的适度增长率,反映了影响不同供应商和产品细分市场的消化周期。

尽管数据中心物理基础设施(DCPI)收入在2023年实现了两位数的强劲增长,但市场在2013年第四季度也有所放缓。这一放缓归因于疫情引发的数字化的影响减弱,以及2022年实施的提价限制了价格实现。然而,与人工智能工作负载相关的新兴部署,特别是在改造现有设施的配电和热管理方面,对增长的贡献微乎其微。

数据中心资本支出的增长因客户群而异,由于DCPI的持续势头和全球数据中心足迹的扩张,Colocation SP在增长中处于领先地位。在美国排名前四的CSP领域,微软和谷歌增加了数据中心投资,特别是在人工智能基础设施方面,而亚马逊在疫情驱动的扩张后经历了一个消化周期。相比之下,由于经济、监管和需求方面的挑战,中国主要CSP的数据中心资本支出有所下降。2023年,企业数据中心支出也略有下降,反映出在经济不确定性和消化过程中需求减弱。

供应商环境

以下是我们跟踪的关键技术领域的一些供应商亮点:

在服务器市场,戴尔的收入份额领先,其次是HPE和IEIT Systems。不包括白盒服务器供应商,2023年原始设备制造商的收入下降了10%,服务器销量下降归因于经济不确定性和渠道库存过剩。然而,一些供应商通过将产品组合转向使用英特尔和AMD最新CPU的加速平台或通用服务器,实现了收入增长。

2023年,存储系统市场的收入下降了7%,戴尔的收入份额领先,华为和NetApp紧随其后。华为是唯一一家实现增长的主要供应商,这得益于在企业客户中成功采用最新的AFA。

在以太网数据中心交换机市场,Arista在2013年第4季度超过了思科,尽管思科在整个2023年保持了其市场领导者的地位。思科的销售额受到今年早些时候大量积压发货的提振。然而,随着云服务提供商和企业客户都经历了一段时间的消化,需求后来逐渐减少。与此同时,Arista经历了显著的收入增长,由于其在Meta和微软的强大影响力,超过了市场,这两家公司在整个2023年都表现出了巨大的网络支出。

•在DCPI市场,施耐德电气在2023年保持了最高的市场份额排名。Vertiv保持了≠2的市场地位,但获得了可观的份额,目前正在挑战施耐德电气的最高市场份额地位。伊顿评选出了DCPI前三名供应商。这三家公司全年都实现了两位数的收入增长。

2024年展望

展望2024年,Dell'Oro集团预测,受服务器需求和ASP增加的推动,WW数据中心资本支出将出现两位数的增长(图2)。在英伟达、AMD和英特尔发布的新GPU平台的支持下,加速计算的采用预计将继续。网络基础设施和DCPI收入的增长将取决于有机投资,而不是供应链导致的积压或价格上涨。CPU、内存和存储驱动器的服务器和存储组件市场最近的复苏表明,今年晚些时候系统需求可能会增加。该分析公司预计,数据中心资本支出中排名前四的美国服务提供商将实现适度增长,而排名前四的中国服务提供商预计将经历谨慎的复苏。此外,企业和云计算的其余部分可能对宏观经济条件敏感,在人工智能相关投资中有潜在的上行机会。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。